Virastot ja laitokset sekä talousarvion ulkopuolella olevat valtion rahastot

Tämä ohje tarkentaa Valtiokonttorin antamaa määräystä ”Investointien suunnittelu ja seuranta” siltä osin, mitä menetelmiä suunnittelussa ja seurannassa voidaan käyttää. Ohje on osoitettu virastoille, laitoksille ja talousarvion ulkopuolella oleville valtion rahastoille. Se mikä jatkossa tässä ohjeessa koskee virastoja, koskee myös laitoksia ja soveltuvin osin myös talousarvion ulkopuolella olevia valtion rahastoja.

Viraston tulee määräyksen mukaisesti suunnitella ja seurata investointeja, jotka se arvioi taloutensa ja toimintansa kannalta merkittäviksi. Niistä on siis tehtävä investointiesitys, kustannus-hyötyanalyysi ja vaihtoehtoislaskelmat ja niiden toteutumista pitää seurata investoinnin elinkaaren ajan.

Viraston tulee harkita suunnittelun ja seurannan tarkoituksenmukainen tarkkuus ja taso investoinnin kokoluokan ja merkittävyyden perusteella. Yli miljoonan euron investoinneista tulee kuitenkin aina laatia investointiesityksen lisäksi kattavampi kustannus-hyötyanalyysi ja vaihtoehtoislaskelmat.

Ohjeen tavoitteena on tukea virastoja investointiesitysten, kustannus-hyötyanalyysien ja vaihtoehtoislaskelmien tekemisessä. Ohjeessa olevat mallit investointiesityksestä ja kustannus-hyötyanalyysipohjasta ovat esimerkinomaisia. Virasto voi muokata niitä omaan toimintaansa paremmin soveltuvaksi. Virasto voi myös käyttää omia, olemassa olevia ja hyväksi havaittuja suunnittelu- ja seurantapohjia. Tiedonhallintalain (906/2019, 9§) lausuntomenettelyn piiriin kuuluvien investointien osalta virasto voi hyödyntää valtiovarainministeriön mallipohjia esimerkiksi taloudellisten vaikutusten kuvaamiseksi. Investoinnin suunnittelemisen lisäksi ohjeessa käsitellään investoinnin toteuttamisen jälkeen tehtävää jälkiseurantaa ja investointiprosessin jatkuvaa kehittämistä. Kun investointi suunnitellaan huolellisesti, se onnistuu varmemmin.

Ohjetta sovelletaan reaali-investointeihin, kuten koneita, laitteita, kalustoa, rakennuksia ja tietojärjestelmiä koskeviin investointeihin. Sen sijaan ohjeessa ei käsitellä rahoitusinvestointeja, joilla tarkoitetaan rahan sijoittamista joko oman tai vieraan pääoman muodossa (esim. osakesijoitukset).

Ohjeessa ei käsitellä myöskään investointipäätöksen tekemiseen liittyviä hallinnollisia käytäntöjä ja päätösvaltuuksia. Tietoa näistä löydät oman virastosi työjärjestyksestä, taloussäännöstä, hankintaohjeesta tai näitä tarkentavista virastokohtaisista asiakirjoista. Vastaavasti tässä ohjeessa ei käsitellä hankintojen kilpailutusta, jota sääntelevät hankintalait.

Voimaantulo

Ohje tulee voimaan 1.5.2021.

Lisätiedot

Lisätietoja antaa Valtiokonttori, puh. 0295 50 2000, sähköposti ho.laskentatoimi(at)valtiokonttori.fi.

Apulaisjohtaja Tanja Wistbacka

Taloushallintoasiantuntija Sini Pesonen

Liitteet

Kustannus-hyötyanalyysin mallipohja

Tiedoksi

Valtiontalouden tarkastusvirasto

Valtiovarainministeriö, budjettiosasto

Investoinnit valtiolla

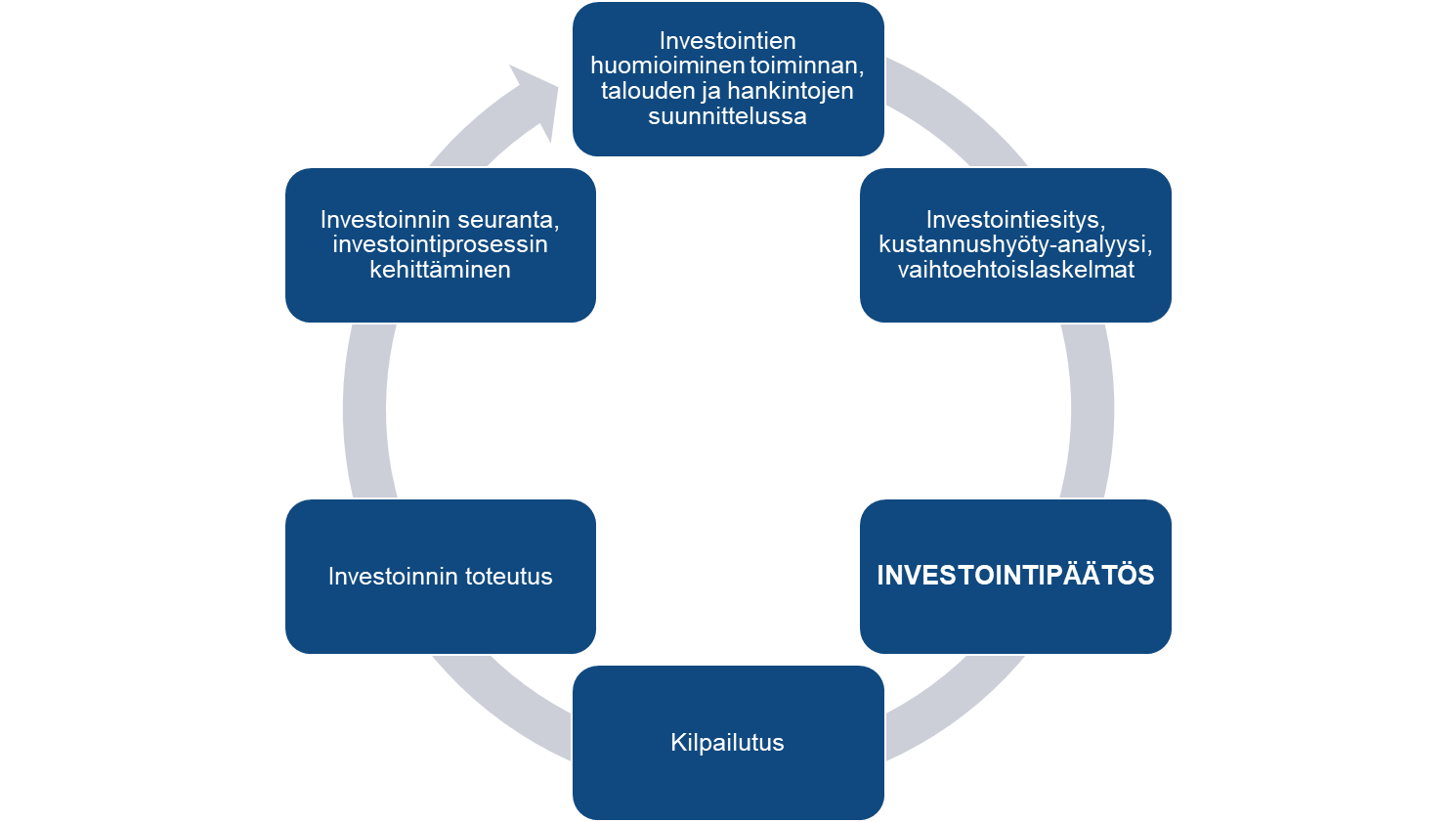

Investointi voidaan nähdä prosessina, joka koostuu eri vaiheista. Osa vaiheista ajoittuu investointipäätöstä edeltävään aikaan ja osa investointipäätöksen jälkeen.

Kuva 1. Investointiprosessin keskeiset vaiheet

Hankintaa voidaan pitää investointina, jos se täyttää seuraavat kriteerit.

1. Hankinta on pitkävaikutteinen. Toisin sanoen hankintaan liittyviä merkittäviä hyötyjä, tuottoja tai säästöjä syntyy investointimenon jälkeen, pitkän aikavälin kuluessa (> 1 vuosi). Pitkän ajallisen ulottuvuuden vuoksi investointiin liittyy yleensä riskejä.

2. Hankintameno on merkittävä. Kirjanpidossa hankintameno aktivoidaan, jos se on pitkävaikutteinen ja suuruudeltaan (ilman arvonlisäveroa) vähintään 10 000 euroa (Valtiokonttorin määräys: Käyttöomaisuuskirjanpito sekä poistosuunnitelmien laatiminen ja poistojen kirjaaminen).

Investoinnit sitovat merkittävästi valtion rahaa, työaikaa ja muita resursseja. Lisäksi investointeihin liittyy taloudellisia ja toiminnallisia riskejä niiden pitkävaikutteisuuden vuoksi; investointien hyödyt ja kustannukset realisoituvat usean vuoden aikajänteellä ja niiden ennustamiseen liittyy epävarmuutta. Siksi investointien huolellinen suunnittelu ja kannattavuuden arviointi ovat olennainen osa viraston toiminnan, talouden ja tuloksellisuuden suunnittelua.

Investointien suunnittelu

Investointien huomioiminen toiminnan, talouden ja hankintojen suunnittelussa

Investointien suunnittelun lähtökohtana on viraston toiminta- ja taloussuunnitteluprosessissa tunnistetut tarpeet. Investoinnin rahoitus päätetään osana kehys- ja talousarvioprosessia, josta säädetään tarkemmin talousarviolaissa ja- asetuksessa sekä valtiovarainministeriön kehys- ja talousarvioesitysten laadinta- ja soveltamismääräyksissä.

Julkisia hankintoja koskevat säännökset ovat laissa julkisista hankinnoista ja käyttöoikeussopimuksista (1397/2016), puolustus- ja turvallisuushankintoja säätelevässä laissa (1531/2011) sekä ns. erityisalojen hankintalaissa (1398/2016). Kun investointia suunnitellaan, on tärkeää määrittää hankinnan ennakoitu arvo hankintalakien mukaisesti (1397/2016, 27§, 1531/2011, 16 § ja 1398/2016, 14 §). Hankintaan soveltuvat säännökset ja hankintamenettelyvaihtoehdot määräytyvät sen perusteella, alittaako vai ylittääkö hankinnan ennakoitu arvo hankintalaissa säädetyt kansalliset tai EU-kynnysarvot ja mistä palvelulajista on kyse.

Hankintojen suunnittelua on ohjeistettu tarkemmin Valtion hankintakäsikirjassa, valtiovarainministeriön hankintasuunnitteluohjeessa sekä Valtiokonttorin ohjeessa Hankinnasta maksuun -prosessin hyvät käytännöt.

Investointiesitys

Merkittävistä investoinneista tulee laatia investointiesitys. Virasto vastaa itse tarkemmasta ohjeistuksesta, minkä suuruisista investoinneista investointiesitys laaditaan ja miten investointiesitysten hallinnollinen käsittely toteutetaan viraston sisällä.

Investointiesityksen rakenne voi olla esimerkiksi seuraava (mukaillen laskentatoimen professori Jari Huikun koulutusmateriaalia). Virasto voi muokata investointiesityksen rakennetta omaan toimintaansa soveltuvaksi. Esityksen tarkkuus voi vaihdella investoinnin suuruuden ja merkittävyyden mukaan.

1. Yhteenveto

2. Tavoite ja perustelut

-

- Saavutettavat hyödyt

3. Soveltuvuus strategiaan ja yhteydet kehittämishankkeisiin

4. Investointikohteen kuvaus

5. Investoinnin taloudellinen perusta

5.1 Kustannus-hyötyanalyysi

5.2 Investoinnin huomioiminen budjetissa ja investoinnin rahoituslähde

6. Riskit ja kriittiset menestystekijät

6.1 Vaihtoehtoislaskelmat eli herkkyysanalyysi

6.2 Kriittiset menestystekijät

7. Investoinnin toteuttaminen

7.1 Aikataulu

7.2 Hankeorganisaatio

7.3 Toteutuksen aikainen seuranta

8. Jälkiseuranta

9. Liitteet

Kustannus-hyötyanalyysi

Investoinnin kannattavuutta voidaan arvioida erilaisten investointilaskentamenetelmien avulla, joita ovat esimerkiksi investoinnin takaisinmaksuaika, nettonykyarvo, sisäinen korkokanta ja investoinnin tuottoprosentti. Käytännössä on suositeltavaa käyttää samanaikaisesti useampaa menetelmää. Valtionhallinnossa soveltuvimmat laskentamenetelmät ovat takaisinmaksuaika ja nettonykyarvo. Laskelmissa huomioidaan investoinnista aiheutuvat kustannukset, hyödyt, tuotot, säästöt ja riskit, joita käsitellään seuraavissa alaluvuissa tarkemmin. Toisinaan investoinnin tuotot ja säästöt ovat vaikeasti arvioitavissa. Investoinnin hyödyt voivat olla luonteeltaan ei-rahamääräisiä eli laadullisia tai investointi on tehtävä esimerkiksi muuttuneen lain velvoitteiden täyttämiseksi. Tällöin investoinnin kannattavuutta ei voida arvioida yllä mainittujen investointilaskentamenetelmien avulla. Investoinnin suunnittelu rajoittuu tällöin investoinnin kustannusten ja laadullisten hyötyjen arviointiin.

Tämän ohjeen liitteenä on kustannus-hyötyanalyysipohja, jota virasto voi käyttää pohjana kustannus-hyötyanalyysia tehdessään. Excel- taulukossa on valmiit kaavat, jotka laskevat investoinnille takaisinmaksuajan, diskontatun takaisinmaksuajan ja nettonykyarvon. Tarkemmat käyttöohjeet löytyvät taulukon yhteydestä. Excel-taulukko on luonteeltaan esimerkinomainen; virasto voi vapaasti käyttää taulukkoa joko sellaisenaan tai viraston toimintaan paremmin sopivaksi muokattuna.

Investoinnin kustannukset sekä hyödyt, tuotot ja säästöt

Hankintameno

Hankintamenolla tarkoitetaan investoinnin toteuttamisen vaatimaa rahamäärää, ns. ”alkuinvestointia” (esim. tontti, rakennus, koneet, laitteet). Hankintameno on usein tarkimmin määriteltävissä, koska siihen liittyy vain vähän ajallista epävarmuutta. Talousarvioasetuksen mukaan aktivoitavaan hankintamenoon luetaan hyödykkeen hankinnasta ja valmistuksesta aiheutuneet muuttuvat menot. Jos hyödykkeen hankintaan ja valmistukseen liittyvien kiinteiden menojen määrä on olennainen hankintamenoon nähden, saadaan hankintamenoon lukea lisäksi siihen kohdistuva osuus hyödykkeen hankintaan ja valmistukseen liittyvistä kiinteistä menoista. Aktivoituun hankintamenoon luetut hyödykkeen hankinnasta ja valmistuksesta aiheutuneet menot on voitava selvittää kustannuslaskennan tai -laskelmien avulla. (TaA 66b § ja Valtiokonttorin Hankintamenomääräys).

Vuotuiset tuotot ja säästöt sekä kustannukset (nettotuotto)

Hankintamenon lisäksi tulee huomioida muut investoinnin elinkaaren aikaiset tuotot, säästöt ja kustannukset. Valtiolla vuotuiset tuotot ovat usein investoinnin mahdollistamia kustannussäästöjä. Vuotuisia kustannuksia puolestaan ovat esimerkiksi ylläpito- ja käyttökustannukset. Vuotuisiin tuottoihin ja kustannuksiin voi vaikuttaa esim. investointikohteen käyttöaste. Investoinnin suunnittelussa tulee huomioida myös investoinnin mahdolliset vaikutukset maksullisen toiminnan kustannuksiin ja tuottoihin.

Oman viraston ulkopuolelle aiheutuvat rahalliset hyödyt ja kustannukset

Jos investointiin liittyy viraston ulkopuolisille tahoille, kuten muille viranomaisille, yrityksille tai kansalaisille aiheutuvia rahallisia hyötyjä tai kustannuksia, voidaan ne huomioida kustannus-hyötyanalyysia tarkentavina tekijöinä.

Ei-rahamääräiset kustannukset ja hyödyt

Kaikkia investointiin liittyviä tekijöitä ei ole aina mahdollista muuttaa rahamääräisiksi tai ylipäätään mitattavissa oleviksi kustannuksiksi tai hyödyiksi. Nämä voivat kuitenkin olla merkityksellisiä investointipäätöstä tehtäessä, jonka vuoksi ne on syytä huomioida sanallisena kuvauksena investointiesityksessä ja kustannus-hyötyanalyysissä. Tällaisia laadullisia tekijöitä voivat olla esimerkiksi ekologiseen ja sosiaaliseen vastuullisuuteen, turvallisuuteen, asiakastyytyväisyyteen tai strategiaan liittyvät tekijät.

Jäännösarvo

Investoinnin elinkaarikustannuksia arvioitaessa on suunniteltava myös omaisuudesta luopuminen. Jäännösarvolla tarkoitetaan investointikohteen realisoitavissa olevaa arvoa taloudellisen pitoajan jälkeen. Jäännösarvo arvioidaan usein nollaksi, erityisesti jos investoinnin taloudellinen pitoaika on pitkä, jonka vuoksi ajallista epävarmuutta on paljon. Jäännösarvo voi olla myös negatiivinen, jos investointikohteen purkamisesta, hävittämisestä, siivoamisesta yms. toimenpiteistä aiheutuu kustannuksia.

Investoinnin elinkaari eli pitoaika

Investoinnin elinkaarta eli pitoaikaa määriteltäessä on huomioitava, että investoinnin taloudellinen pitoaika voi olla lyhyempi kuin investoinnin fyysinen pitoaika. Investoinnin fyysisellä pitoajalla tarkoitetaan aikaa, jonka investointikohde on käyttökelpoinen siihen tarkoitukseen, johon se on hankittu. Investointi saattaa olla käyttökelpoinen pitempään kuin sitä on taloudellisesti järkevä käyttää. Laskelmissa tuleekin käyttää taloudellista pitoaikaa, jonka määrittelemisessä huomioidaan mm. ylläpitokustannusten kehittyminen, tehokkuusvaatimukset ja korvausinvestoinnin ajoittaminen.

Laskentakorkokanta

Laskentakorkokannan avulla huomioidaan rahan aika-arvo. Rahan aika-arvo tarkoittaa sitä, että tänään saatava euro eroaa arvoltaan verrattuna tulevaisuudessa saatavaan euroon. Eri vuosina kertyvät tuotot ja kustannukset muutetaan vertailukelpoisiksi diskonttaamalla ne laskentakorkokannalla nykyhetkeen.

Jollei omaisuuden käyttötarkoituksesta muuta johdu, käytetään valtion investointilaskelmissa tuottovaatimuksena Valtiokonttorin laskemaa korkokustannusta, joka on efektiivinen korkokustannus valtiolle investointilaskelman tekemistä edeltäneen varainhoitovuoden euromääräisestä pitkäaikaisesta lainanotosta. (TaA 56 §) Valtiokonttori julkaisee vuosittain ilmoituksen korkokustannuksesta Valtiokonttorin Määräykset ja ohjeet -sivustolla. Investointilaskelmia tehtäessä on huomioitava, että jos käytetään nimellisiä rahavirtoja, käytetään rahavirtojen diskonttaamisessa nimellistä korkoa. Vastaavasti, jos käytetään reaalisia rahavirtoja, niiden diskonttaamisessa käytetään reaalikorkoa.

Hintojen ja valuuttakurssien muutokset

Isoimmissa ja pitkäkestoisissa investoinneissa osa investoinnin kustannuksista on saatettu toimittajan puolelta sitoa erilaisiin hintojen kehitystä kuvaaviin indekseihin (esim. työvoimakustannusten ja raaka-aineiden hintaindeksit). Hintaindeksien käyttö tuo epävarmuutta investoinnin kannattavuuden arviointiin, sillä kustannusten lopullisen suuruuden määrittää indeksien kehitys. Sopimuksessa määriteltyjen hintaindeksien vaikutusta investoinnin kannattavuuteen on mahdollisuuksien mukaan arvioitava herkkyysanalyyseissä eli vaihtoehtoislaskelmissa. Jos investointi tehdään valtuuden perusteella, on noudatettava valtuusmääräyksen ohjeistusta hintaindeksien vaikutuksen huomioimisesta.

Myös valuuttakurssien vaihtelu voi tuoda epävarmuutta investointien kannattavuuden arviointiin. Mikäli investointiin liittyviä hankintoja tehdään muussa valuutassa kuin eurossa, muunnetaan valuuttamääräiset tapahtumat euromääräiseksi laskelman laatimishetken Euroopan keskuspankin julkaiseman kurssin mukaan. Jos sopimuksilla tai muuten on sitouduttu tiettyyn kurssiin, käytetään sopimuksen mukaista kurssia.

Jos investointiin liittyy eduskunnan myöntämä valtuus, noudatetaan Valtuuksien seuranta -määräystä, kun valuuttamääräiset valtuustiedot muunnetaan euroiksi.

Jos investointiin liittyy valtiotasolla merkittävä valuuttakurssiriski, on tehtävä erillinen riskianalyysi valuuttakurssin vaikutuksesta. Suurien valuuttamääräisten (vasta-arvoltaan yli 100 milj. euron) investointien osalta voi tarvittaessa ottaa yhteyttä Valtiokonttoriin. Myös viraston kannalta merkittävän valuuttakurssiriskin sisältävistä investoinneista on syytä tehdä riskianalyysi, sillä valuuttakurssien muutokset voivat vaikuttaa merkittävästi investoinnin kannattavuuteen ja investoinnin rahoitustarpeeseen.

Takaisinmaksuaika

Takaisinmaksuajalla tarkoitetaan aikaa, jona investointi maksaa itsensä takaisin eli investoinnin hankintameno tulee katetuksi vuotuisilla nettotuotoilla. Investointiin liittyy sitä vähemmän riskejä, mitä lyhyempi sen takaisinmaksuaika on. Perinteisen takaisinmaksuaika -menetelmän ongelmana on, että se ei huomioi kaikkia investoinnin elinkaarenaikaisia tuottoja ja kustannuksia. Toisin sanoen tuotot ja kustannukset, jotka kertyvät takaisinmaksuajan jälkeen ja siten osaltaan vaikuttavat investoinnin kannattavuuteen, jäävät tässä menetelmässä huomioimatta. Perinteinen takaisinmaksuaika -menetelmä ei huomioi myöskään rahan aika-arvoa, mutta takaisinmaksuajan voi laskea myös diskontatuilla rahavirroilla tai käyttää sitä yhdessä nettonykyarvon kanssa.

Nettonykyarvo ja suhteellinen nykyarvo

Nettonykyarvo –menetelmässä huomioidaan rahan aika-arvo. Eri vuosien tuotot ja kustannukset (ml. jäännösarvo) muutetaan vertailukelpoisiksi diskonttaamalla ne laskentakorkokannalla nykyhetkeen. Investointia pidetään kannattavana, jos nettonykyarvo > 0 eli diskontatut nettotuotot ovat suuremmat kuin hankintameno.

Diskonttauskaava on K 0 = Kn * 1/(1+i) n

K 0 = summa vuonna 0 (nykyhetki)

i = laskentakorko

n = vuosi

Seuraavassa esimerkissä investoinnin takaisinmaksuaika on 5 vuotta. Nettonykyarvon laskemista varten, investoinnin nettotuotot diskontataan nykyhetkeen 5 % laskentakorolla. Esimerkiksi 1. vuoden diskontattu nettotuotto lasketaan seuraavasti:

1.vuoden diskontattu nettotuotto (1 000 €) = 1 000 * 1/(1+0,05)1

= 952

Vuosien 2-5 nettotuotot diskontataan vastaavasti. Investoinnin nettonykyarvoksi saadaan siten – 671 000 €. (Laskentakaava tuhansissa euroissa: 952 + 907 + 864 + 822 + 784 – 5 000). Investoinnin nettonykyarvo on 5 % laskentakorolla laskettuna siis negatiivinen (< 0). Toisin sanoen esimerkin investointi ei ole taloudellisesti kannattava, kun rahan aika-arvo huomioidaan.

|

Hankintahetki |

Vuosi 1 |

Vuosi 2 |

Vuosi 3 |

Vuosi 4 |

Vuosi 5 |

Yhteensä |

|

|

Hankintameno (1 000 €) |

5 000 |

||||||

|

Vuotuiset nettotuotot (1 000 €) |

1 000 |

1 000 |

1 000 |

1 000 |

1 000 |

5 000 |

|

|

Hankintahetkeen diskontattu nettotuotto (korko 5 %) |

952 |

907 |

864 |

822 |

784 |

4 329 |

|

|

NETTONYKYARVO (1 000 €) |

– 671 |

Suhteellinen nykyarvo –menetelmän avulla voidaan verrata eri investointikohteiden kannattavuutta toisiinsa. Menetelmä sopii sellaisten investointivaihtoehtojen vertailuun, joilla tavoitellaan taloudellisia säästöjä. Nettonykyarvo -menetelmä suosii suuria hankkeita. Suhteellinen nykyarvo -menetelmässä nykyarvo suhteutetaankin hankintamenoon. Investointi on kannattava, jos suhteellinen nykyarvo on suurempi kuin 1. Yksittäisen investointikohteen osalta suhteellinen nykyarvo -menetelmä tuottaa saman johtopäätöksen kannattavuudesta kuin nettonykyarvo, joten yksittäisen investointikohteen kannattavuudesta se ei tuo lisätietoa.

Suhteellinen nykyarvo = (Nettonykyarvo + hankintameno) / hankintameno

Seuraavassa esimerkissä havainnollistetaan nettonykyarvo -menetelmän ja suhteellinen nykyarvo -menetelmän välistä eroa. Selkeyden vuoksi esimerkissä on annettu valmiiksi kolmen investointikohteen (A, B ja C) kuvitteelliset nettonykyarvot. Investointikohde A on kannattavin nettonykyarvon perusteella arvioituna. Kun nykyarvo suhteutetaan hankintamenoon, ovat pienemmän hankintamenon vaatimat investointikohteet B ja C kuitenkin kannattavampia kuin investointikohde A. Toisin sanoen niiden suhteellinen nykyarvo on suurempi kuin investointikohteen A suhteellinen nykyarvo.

|

Investointikohde |

Hankintameno (€) |

Nettonykyarvo (€) |

Suhteellinen nykyarvo |

|

Investointikohde A |

100 000 |

15 000 |

1,15 |

|

Investointikohde B |

50 000 |

10 000 |

1,20 |

|

Investointikohde C |

30 000 |

8 000 |

1,27 |

Vaihtoehtoislaskelmat eli herkkyysanalyysi

Investointiin liittyy tyypillisesti riskejä, sillä investoinnin kustannuksia sekä tuottoja ja säästöjä kertyy usean vuoden aikana, jonka vuoksi investointilaskelmiin sisällytettävät luvut ovat parhaassakin tapauksessa vain arvioita tulevaisuuden tapahtumista. Lisäksi investointilaskelmien lopputulokseen vaikuttavat mm. investoinnista syntyvien hyötyjen mittaamiseen liittyvät ongelmat sekä haasteet, jotka liittyvät rahavirtojen kohdistamiseen eri vuosille.

Riskit ja epävarmuus tulee huomioida investointilaskelmaa tehtäessä ja investoinnin kannattavuutta analysoitaessa. Riskit ja epävarmuus voidaan huomioida esimerkiksi tekemällä investointilaskelmista vaihtoehtoislaskelmia eli herkkyysanalyysejä. Tällöin simuloidaan investoinnin kannattavuuden muutosta, jos laskelmassa muutetaan yhtä tai useampaa investoinnin kannattavuuteen vaikuttavaa tekijää (esim. kustannukset, tuotot, säästöt, hankintameno, pitoaika, laskentakorko, hintaindeksi, ks. luku Kustannus-hyötyanalyysi). Näin voidaan tunnistaa investoinnin kannattavuuteen vaikuttavat kriittisimmät tekijät. Merkittävien investointien kannattavuutta arvioitaessa voi olla hyödyllistä tehdä esimerkiksi kolme erityyppistä investointilaskelmaa: todennäköinen, optimistinen ja pessimistinen.

Lisäksi vaihtoehtois- ja vertailulaskelmia voidaan laatia päätöksenteon tueksi tilanteissa, joissa on useampia etenemisvaihtoehtoja. Tällaisissa tilanteissa vaihtoehtoina voi olla esimerkiksi, että tehdään itse vs. ostetaan palveluna, jatketaan nykyisellä tietojärjestelmällä vs. investoidaan uuteen tietojärjestelmään tai ostetaan omaksi vs. hankitaan leasing -sopimuksella.

Investointien seuranta

Jo investoinnin toteutuksen aikana on tarpeen seurata, toteutuvatko investoinnin tuotot ja kustannukset suunnitelmien mukaisesti. Mahdollisiin poikkeamiin reagoidaan huomioimalla muutokset esimerkiksi budjetoinnissa. Jatkuva, systemaattinen seuranta mahdollistaa korjaavien toimenpiteiden tekemisen ja tarvittaessa jopa aloitetun investoinnin keskeyttämisen.

Investoinnin varsinainen jälkilaskenta tehdään, kun investointi on tuotantokäytössä ja toiminta on pääosin vakiintunutta. Tällöin toteumaa verrataan suunnitelmiin ja arvioidaan investoinnin kannattavuutta esimerkiksi toteumiin perustuvan kustannus-hyötyanalyysin avulla. Jälkiseurannassa voidaan siis hyödyntää samaa kustannus-hyötyanalyysipohjaa, jota käytetään investoinnin suunnitteluvaiheessa, päivittämällä laskelman arvioidut luvut toteutuneen mukaiseksi.

Investoinnin asianmukainen seuranta ja tulosten dokumentointi palvelee myös tulevia investointihankkeita, kun investointiprosessin aikana kertyneitä kokemuksia ja oppeja voidaan siirtää uusiin hankkeisiin. Näin varmistetaan, että samoja virheitä ei tehdä uudelleen. Vastaavasti myös hyväksi havaitut käytännöt ovat hyödyksi tulevissa investointihankkeissa, kun ne ovat asianmukaisesti dokumentoitu.